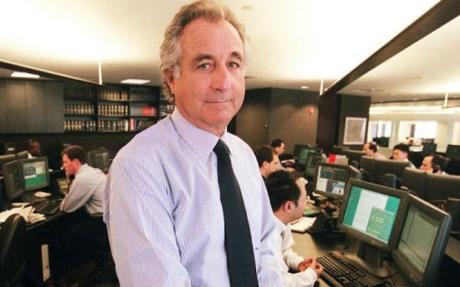

È difficile pensare di architettare la più grande truffa del secolo e sperare di farla franca. A maggior ragione pensare che, una volta scoperta la truffa, si riuscirà a non pagarne per intero il conto. Difficile ma non impossibile per Bernard Madoff e per quanti fanno della frode uno stile di vita. Chissà in quanti si ricorderanno della maxi-truffa da 50/70 miliardi di dollari (l’entità precisa dei mancamenti è quasi impossibile da calcolare vista la recente volatilità dei mercati), messa a segno dal finanziere Berny Madoff, fino allora considerato il guru della finanza newyorkese, che gli costò una condanna a 150 anni di carcere.

Dopo la condanna e il recente suicidio del figlio, Mark Madoff, che sabato scorso si è tolto la vita impiccandosi nella propria casa a Manhattan, la truffa del secolo non ha, infatti, rinunciato all’ennesimo colpo di coda.

Considerata la più grande truffa finanziaria della storia, rischia ora di costare caro anche al gruppo bancario italiano Unicredit. Il 10 dicembre Irving Picard, il liquidatore della società di Madoff, ha presentato istanza presso il tribunale fallimentare di New York per recuperare 19,6 miliardi di dollari (14,8 miliardi di euro) dal «Sistema Medici», una complessa associazione guidata dalla banchiera austriaca Sonja Kohn, nota per aver fondato la viennese Banca Medici, e che include almeno sei membri della sua famiglia. Cosa c’entra l’Unicredit in tutto questo? Il colosso bancario di piazza Cordusio, attraverso Bank Austria, possiede il 25% di Banca Medici oltre ad una serie di trust sparsi a New York, in Austria e in Italia.

Nei documenti presentati al tribunale, Picard accusa la Kohn di aver svolto un ruolo centrale nella più grande truffa della storia di Wall Street. «In Sonja Kohn - scrive il liquidatore Picard - Madoff ha trovato un’anima gemella criminale, la cui avidità e disonesta fantasia erano pari alle sue». La “Medici Enterprise”, secondo i documenti, rappresentava uno dei ”mattoni portanti” dello schema Ponzi (il meccanismo di pagare interessi ai vecchi investitori con i soldi dei nuovi investitori, inventato da un italo-americano nel secolo scorso) messo in piedi da Madoff, senza il quale l’intero castello della truffa non sarebbe stato in piedi.

Un’associazione di fatto, gestita dalla Kohn che con l’aiuto di Bank Austria aveva messo in piedi Bank Medici «come un meccanismo per cercare investitori per lo schema Ponzi». Secondo la ricostruzione, oltre nove miliardi del capitale sparito nella truffa di Madoff sono direttamente attribuibili alla «Medici Enterprise». Per il principale istituto finanziario italiano tira dunque una brutta aria.

Il ruolo di Bank Austria, e dunque di Unicredit, secondo i legali dello studio Baker Hosteler di New York, è infatti stato centrale nel tessere la tela della truffa del secolo. Bank Medici, formalmente un’entità autonoma partecipata al 25%, «è di fatto una branch di Bank Austria, che opera sotto il nome di Medici mentre conti e portafoglio sono detenuti e gestiti da Bank Austria». Inoltre, «il personale di Bank Medici è fornito da Bank Austria». Banca Medici sarebbe dunque uno specchio, una mera propaggine priva di qualsiasi autonomia patrimoniale e gestionale, il che ovviamente complica ulteriormente la possibilità di immaginare una solida difesa per l’Unicredit.

Il ruolo di Bank Austria, e dunque di Unicredit, secondo i legali dello studio Baker Hosteler di New York, è infatti stato centrale nel tessere la tela della truffa del secolo. Bank Medici, formalmente un’entità autonoma partecipata al 25%, «è di fatto una branch di Bank Austria, che opera sotto il nome di Medici mentre conti e portafoglio sono detenuti e gestiti da Bank Austria». Inoltre, «il personale di Bank Medici è fornito da Bank Austria». Banca Medici sarebbe dunque uno specchio, una mera propaggine priva di qualsiasi autonomia patrimoniale e gestionale, il che ovviamente complica ulteriormente la possibilità di immaginare una solida difesa per l’Unicredit.

Bank Austria avrebbe dunque fornito un «imprimatur di legittimità» all’operato della Kohn per cercare e «pompare» denaro dentro i fondi legati al sistema di Madoff. Un’attività che avrebbe procurato alla Kohn e alle banche coinvolte «centinaia di milioni di dollari» in commissioni, retrocessioni di denaro, profitti fittizi e altro. «I nostri legali - fanno sapere da Unicredit - stanno riesaminando la questione che verrà gestita attraverso le ordinarie procedure legali. È nostra intenzione portare avanti la nostra difesa in modo determinato». A testimoniare la natura fraudolenta del rapporto, da ultimo, la Kohn avrebbe anche cercato di occultare prove e utili del suo «lavoro» per Madoff nei giorni successivi al crac. Tentativo che per fortuna degli investitori è fallito.

Ora lungi dal voler speculare sulle disgrazie di un uomo distrutto dalla propria avidità, quello che interessa qui sottolineare è la natura intrinsecamente fraudolenta di un sistema, quello monetario e finanziario globale, che favorisce il ripetersi di questi comportamenti antigiuridici, antieconomici e soprattutto antisociali. Berny Madoff e la sua criminale anima gemella Kohn altro non sono, infatti, se non pedine di un sistema di cui hanno compreso profondamente le leggi fondamentali. E non sono i soli ad aver acquisito questa consapevolezza.

Il texano Rod Cameron Stringer millantava che la sua strategia d'investimento garantisse un guadagno del 61% l'anno. Gli investitori, ben felici, gli diedero 45 milioni di dollari. Joseph Forte dalla Pennsylvania ha invece raccolto 50 milioni, assicurando ogni anno performance tra il 18% e il 37%. La Biltmore Financial giurava che i suoi fondi non avrebbero mai perso: «Mai sotto lo 0%» era lo slogan. Peccato che fossero tutte frottole. Truffe. Quelle che gli americani chiamano schema Ponzi. Il texano Stringer ha investito solo il 20% dei soldi che gli investitori avevano puntato su di lui: il resto l'ha usato - scrivono gli sceriffi del mercato Usa - per mantenere il suo stile di vita «mondano».

La Sec, la polizia federale per la finanza, tra il 2008 e il 2009 ha scoperto quasi 30 frodi di questo tipo per un danno superiore ai 60 miliardi di dollari. Madoff ha realizzato quella più eclatante. Robert Allen Stanford la più recente. Ma esistono decine di casi simili. Dopo anni di mercati euforici in cui c'erano guadagni per tutti - truffatori e truffati inclusi - la crisi delle Borse sembra avere per corollario un'impennata delle frodi. E con la fiducia dei risparmiatori al minimo storico, la lotta ai crimini dei colletti bianchi è destinata a diventare per il Presidente Obama una sfida prioritaria quanto la crisi del credito.

Già, la fiducia degli investitori: il grande totem cui sacrificare misure tampone, leggi inutili e discorsi ammalianti. Il tutto per nascondere la polvere sotto il tappeto e tornare ad avere l’illusione della pulizia. Fino a un anno fa, infatti, sembrava che le truffe fossero sempre più limitate. Secondo i dati del Dipartimento di Giustizia Usa, le frodi finanziarie sono diminuite del 48% dal 2000 al 2007, le truffe assicurative sono calate del 75% e quelle legate a titoli del 17%.

Già, la fiducia degli investitori: il grande totem cui sacrificare misure tampone, leggi inutili e discorsi ammalianti. Il tutto per nascondere la polvere sotto il tappeto e tornare ad avere l’illusione della pulizia. Fino a un anno fa, infatti, sembrava che le truffe fossero sempre più limitate. Secondo i dati del Dipartimento di Giustizia Usa, le frodi finanziarie sono diminuite del 48% dal 2000 al 2007, le truffe assicurative sono calate del 75% e quelle legate a titoli del 17%.

I dati della Syracuse University, riportati recentemente dal New York Times, sono simili: tra il 2000 e il 2007 i crimini dei "colletti bianchi" si sono dimezzati. Si pensi poi che la Sec tra il 2000 e il 2004 ha scoperto solo 51 frodi relative a hedge fund, con danni stimati ad appena 1,1 miliardi. La riduzione, però, era un'illusione data dal boom della Borsa. Il 2008 e il 2009 hanno infatti invertito la rotta.

Ben inteso: le truffe capitano ovunque. In Francia c'è stato il caso Kerviel e persino in Svezia i giornali locali parlano di "boom" di frodi finanziarie. Ma è difficile quantificarle. Solo negli Usa ci sono tanti dati aggregati: per questo "effetto ottico" sembra che oltreoceano ci sia un numero maggiore di truffe rispetto all'Europa. Eppure, pur in mancanza di dati comparabili, probabilmente è così: secondo gli esperti, gli Stati Uniti sono effettivamente un terreno più fertile per certi tipi di frodi. Il motivo è banale: oltreoceano vige una minore vigilanza sugli hedge fund rispetto all'Europa.

Se nel Vecchio continente le società di gestione sono tutte sottoposte alla vigilanza delle Autorità di ogni Paese (anche se poi materialmente gli hedge fund vengono domiciliati nei vari paradisi fiscali), negli Stati Uniti non è così. Oltreoceano - spiega un esperto - gli hedge fund sono obbligati a comunicare alla Sec le loro posizioni in acquisto di titoli, ma non esiste un controllo strutturato su questi fondi.

Qualche anno fa la Sec emanò un regolamento che le permetteva di ispezionare ovunque nel mondo qualunque hedge fund che coinvolgesse investitori americani, ma uno di questi fondi fece causa in Tribunale. E vinse. Così il regolamento, e la vigilanza,si spensero insieme. Ecco dunque che motti come “la legge è uguale per tutti” ovvero “la giustizia è amministrata nel nome del popolo” perdono qualsiasi valore cogente. La legge non è uguale per tutti: è semplicemente lo strumento attraverso il quale si struttura una società e in ogni società ci sono valori, interessi, classi sociali più importanti di altri. Nel sistema in cui noi oggi viviamo sono questi personaggi a sedere sul ponte di comando.

Un sistema formato da singoli investitori spietati, avidi ed egoisti, resi ancora più pericolosi dal convincimento di operare per il bene della collettività. Si tratta di persone sinceramente convinte, dopo anni passati tra le migliori e più blasonate facoltà di economia e finanza del mondo, che fare il proprio esclusivo interesse, massimizzare i propri profitti, porti alla lunga benefici per tutti coloro che partecipano al comune mercato globale. Dopo l’internazionalizzazione delle borse valori, dopo l’abbattimento delle barriere doganali, dopo l’istituzione del WTO i benefici coleranno dall’alto della piramide giù fino a toccare anche la base popolare, le masse dell’intero pianeta.

Un sistema formato da singoli investitori spietati, avidi ed egoisti, resi ancora più pericolosi dal convincimento di operare per il bene della collettività. Si tratta di persone sinceramente convinte, dopo anni passati tra le migliori e più blasonate facoltà di economia e finanza del mondo, che fare il proprio esclusivo interesse, massimizzare i propri profitti, porti alla lunga benefici per tutti coloro che partecipano al comune mercato globale. Dopo l’internazionalizzazione delle borse valori, dopo l’abbattimento delle barriere doganali, dopo l’istituzione del WTO i benefici coleranno dall’alto della piramide giù fino a toccare anche la base popolare, le masse dell’intero pianeta.

Ora, se da una parte si potrebbe discutere molto sulla superiorità ontologica che l’attuale società contemporanea tributa ai valori dell’individualismo, della competizione, dell’accumulazione delle ricchezze rispetto ad una dimensione più sociale e partecipativa tanto della politica quanto dell’economia, dall’altra, ciò che non può essere taciuto è come anche un sistema fondato sulla capacità d’iniziativa del singolo, mosso unicamente dalla prospettiva del profitto, non può che collassare su se stesso se non adeguatamente regolato.

I valori non esprimono, infatti, un dovere giuridico, ma rappresentano entità dinamiche che esigono una concretizzazione. Possiedono un’intrinseca connotazione teleologica e tendono inevitabilmente alla propria realizzazione. Sono, per riprendere un’efficace immagine del giurista tedesco Carl Schmitt, entità tiranniche, ciascuna delle quali esige di affermarsi anche a dispetto delle altre entità del medesimo tipo. Se dunque viene a mancare un organismo terzo (che deve necessariamente avere una qualche legittimazione popolare), un’istituzione, cioè, chiamata a regolare e disciplinare il concreto esercizio dei diritti individuali all’interno di una cornice equilibrata e ponderata di opposti valori (ad esempio libertà e uguaglianza, ovvero iniziativa economica privata e ruolo sociale dell’impresa) la qualità della democrazia di un popolo non potrà che scadere.

di Ilvio Pannullo

Nessun commento:

Posta un commento